削减融资成本以拉低光热发电上网电价

发布者:本网记者Alice | 来源:CSPPLAZA光热发电网 | 1评论 | 8010查看 | 2014-03-18 15:34:00

光热发电的成本虽然已经有所削减,但其依然无法与传统能源和其它成熟可再生能源技术相竞争。除了技术原因外,制约光热发电成本削减的一大客观要素是融资成本,光热电站一般都投资额巨大,项目融资的相关成本甚至要占一个光热电站总的资本投资成本的1/3左右。

CSPPLAZA光热发电网报道:加拿大可再生能源工程咨询公司Groupe Reaction和CSP Today日前对光热发电的融资成本与可实现的PPA电价之间的关系进行了分析探讨。其通过对某一特定的光热发电项目的融资情景进行假设,来研究不同情境下其对项目开发成本和电价的最终影响,探究在某一特定的市场条件下,融资成本对一个光热电站的经济性的影响。这对于南非、摩洛哥、智利等采取反向竞标模式开发项目的新兴光热发电市场的关联很大,反向竞标要求开发商提出有竞争力的投标电价才有希望中标。

过去两年,全球光热发电的装机实现翻番,截至目前,全球总的并网光热发电的装机容量已近4GW。装机容量增加带来的一个重要影响是推动了成本的下降趋势。尽管如此,建设一个同等装机的光热电站的总的投资额依然远远高于传统火力发电厂和其它可再生能源电站。为了弥补这一差距,帮助光热发电最大可能地削减成本,除了革新技术之外,多个新兴市场采取了多样化的公共政策框架来帮助降低光热电价,最近被不少新兴市场广泛采用的政策框架是采取竞争性招标机制,反向招标的方式,而非此前如西班牙市场执行的统一FIT电价补贴制。FIT机制虽然促进了西班牙光热发电装机的快速增加,但由于收益有保障,开发商主动降低成本的压力较小。

光热发电项目开发的显著特征是高额的前期投资成本需求和较低的后期运维费用。绝大多数的光热发电项目是基于项目融资机制进行开发的,高昂的初始投资需要通过贷款等融资方式获得,这些贷款最终转化为项目运行前几年必须承担的高偿债成本,光热发电项目的建设周期一般在2年左右,项目建成后,当初为建设项目而拿到的贷款已经产生了不少利息,除非与放贷机构协商确定一个宽限期,否则后期基本都将面临较高的利息支出。

新兴光热发电市场普遍采用竞争性招标政策来确定光热发电的项目开发权,这对降低光热发电电价提出了竞争性要求,为此,除了从技术层面着手降低光热发电的成本外,还应从削减融资成本层面考虑。

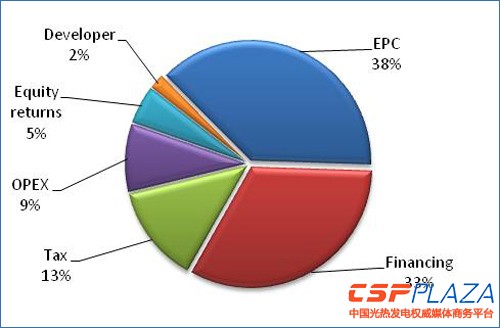

融资条件影响最高1/3的成本电价

基于高融资需求,融资条件对光热电站的经济性起到关键影响,项目开发商必须对此给予认真核算。融资成本在光热电站的整体成本构成中占据重要份额,并影响项目方可以实现和出售电力的PPA电价。融资成本的影响与光热发电项目的初始建设投资额度一样重要。下面的图表呈现的是一个由光热电站的PPA电价构成分解情况。其中PPA的1/3由融资成本构成(包括项目建设和运营中的债务利息支出)。而电站建设的大头EPC成本仅占比在38%左右。

为了降低高融资成本的影响,实现更低的PPA电价。大型光热电站项目开发商在过去几年内利用了不同的公共和私有资源,和多种多样的融资模型来降低融资成本,以使项目在成本上更具竞争力。

融资成本

整体的项目融资成本取决于所需融资的债务份额和光热电站的规模大小,特定的融资条件可以与贷款机构进行协商确定。一方面,由于一个光热发电项目都需要大量的前期投资(在数亿美元范围内),为了降低股权融资的比例,经常可以达到70%~80%的高负债比率。另一方面,决定融资成本的关键融资条件包括:股权融资成本(通过出售股权或发行普通股票获得资金而付出的代价):投资商的股权内部收益率;债务特征:偿还机制、利率、贷款期限和相关费用。

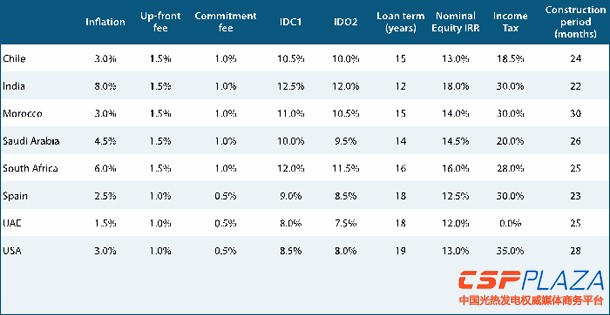

如上所示,融资条件因不同市场而有所不同,具体取决于市场特点和项目特征。为说明这种变化,上表的一些数据展示了在八个不同的光热发电市场开发光热发电项目的不同融资参数。每个市场都有特定的融资环境,这也导致了不同市场不同的融资条件和融资成本。

股权内部收益率

股权融资成本通常是内部收益率的表现方式,其作为对股权投资者的回报而存在,采用现金流贴现法(DCF)结算未来光热发电项目的预期股息。由于光热发电项目的风险较大,相对其它的项目投资,股权投资者投资光热电站一般要求获得较高的股权内部收益率(EQ IRR)。

就绝大多数的经济因素而言,项目的特殊性取决于市场和投资商的类型。光热发电项目的预期股权内部收益率一般要求在10%以内,同时需要考虑通胀因素。具体取决于项目开发商的需求和当地市场的竞争环境。比如,西班牙的FIT政策没有促进竞争,因此项目开发商就没有动力去降低其对股权内部收益率的预期。反之如印度,其采用反向竞标机制,对项目开发商带来了较大地成本降低压力,使其不得不自主调低对股权内部收益率的预期,以实现较低的度电成本,赢得项目竞标。

在采用竞争性招标和反向竞标政策的市场如摩洛哥、南非和印度,他们都期望股权内部收益率扮演一个重要角色来帮助开发商降低投标电价。对同样投资和融资条件的项目,股权内部收益率越高,则最终的电价也将越高。因此,投资商需要合理地降低他们的预期收益,以拉低投标价格实现中标。上图展示的是对于南非的一个100MW的配置4小时储热系统的槽式电站(类似于南非REIPPPP第三阶段Emvelo中标的项目),股权内部收益率(EQIRR)对PPA电价的影响,图表以16%的EQIRR下对应的PPA电价为基准,对EQIRR的这一敏感性分析表明,EQIRR从16%下降至15%,将实现PPA电价额度降低4%。

债务特征及影响

在一个项目融资体系下,如果一个光热发电项目由商业银行提供融资支持,贷款利息和融资费用(如预付费用和承诺费)一般要比传统火电站和其它成熟可再生能源发电站(如光伏和风电)要高,这是因为光热发电技术目前在融资机构眼中尚不算成熟技术,风险较大。技术越成熟,融资风险就越小,相关利息和费用也就越少。光热发电相对光伏和风电而言还不够成熟,对项目的经济性和竞争力产生了一些负面影响。

贷款利率。以上述的南非案例光热电站为例,可以看到如果获得的利率更低,融资条件更好一些,项目开发商所能接受的PPA电价就更低一些,同时还能维持同样的股权内部收益率。举例来看,对于一个典型的负债比率为70%的情景,融资利率从11.5%下降到9.5%可以带来PPA电价5.5%的削减。

为降低贷款利率,采用软贷款成为更好的融资路径。从国际融资机构如世界银行、德国复兴发展银行或国际金融组织(IFC)获得低息长期的软贷款可以确保开发商在保证一定的股权内部收益率的前提下实现较低的电价。如摩洛哥瓦尔扎扎特160MW的NOOR1电站就从多个国际融资机构获得了低息贷款支持,利率在3.5%左右,从而实现了较低的电价。Abengoa在智利将要开发的110MW的Cerro Dominador塔式熔盐电站也有望获得低息贷款支持,智利政府正在就此与欧盟、泛美开发银行和德国复兴发展银行等机构进行谈判,欲求获得3.5亿美元的软贷款支持。另外我国中广核太阳能在德令哈开发的50MW槽式电站也已经获得亚洲开发银行提供的1.5亿美元低息贷款支持。

负债比率对降低电价也有重要作用,以上述的南非案例电站为例,贷款利率保持11.5%不变,负债比率从70%上升到80%,可以带来2.2%的电价削减。但是,负债比率的影响取决于预期股权内部收益率,EQIRR一般要高于贷款利率,负债比率越高则可实现的PPA电价越低。

相关阅读

最新评论

1人参与

芒果

亚行的贷款利率是2.5%吧?

2014-03-19 14:54:04

马上参与