国网和南网近期同时出台内部文件,计划严控电网投资规模。2018/19年《政府工作报告》两次提出降低一般工商业电价10%,电网企业的经营绩效和投资能力都受到影响;2019年上半年,国网净利同比下滑15.26%。同时,新电改后《输配电定价成本监审办法》出台,明确抽水蓄能电站、电网储能设施、电动车充换电站等不允许计入输配电成本的项目。从导向上来看,国网和南网都不再以速度和规模作为首要目标,开始聚焦到以投资效益为核心。

■从长期来看,过去依靠用电量高速增长支撑大规模投资的电网发展方式,正面临难以为继的局面。自2008年实施坚强智能电网建设以来,我国电网投资一直保持快速增长势头,从2008年的2,895亿元增长到2018年的5,340亿元,年均增长约8.5%。在电力体制改革的大背景下,不论是社会形态和电网生态都对给电网企业及电力行业带来全新的挑战。积极转型,由粗放式发展转向集约化发展模式,正成为电网企业长期发展的首要任务。

■电网公司推行精准投资,意在压减低效投资。电网严控投资主要压的是基建,包括输电、变电、架空线入地,还有收益低且不能计入输配电价的储能,包括发电侧的抽水蓄能和电网侧的电化学储能。我国每年新增110kV和35kV输电线路约2.43万千米,若电缆化率从100%降低到50%可压减投资1,000亿以上;抽水蓄能年均新增装机规模约2GW,可压减200亿投资;小型基建等生产辅助性投入若减少60%,则可以压减120亿元。即使是必须的基建项目,也存在重投入、轻收益的问题,有必要进行精益化管理降本提效。

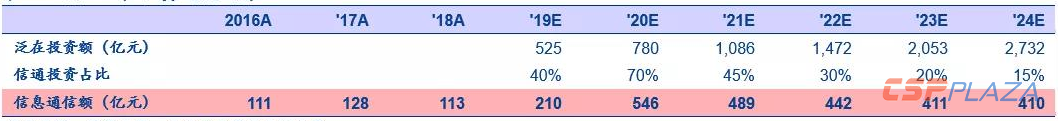

■泛在电力物联网是电网企业转型的重大支撑点。泛在的本质是“业务数据化+数据业务化”,业务数据化解决的是电网的安全问题和效率问题;数据业务化则要激活电力“数据蓝海”,创造新的业务增长点。广义的泛在投资在2019-2024年的投资规模有望达到10,377亿元;狭义的泛在投资可以聚焦在两家电网企业信息通信领域的投资,未来5年投资规模有望达到3,008亿元。2019-2020年会是电网公司战略转型关键期,推进泛在电力物联网建设是其首要任务。2019国网在信通领域的投资约210亿元,同比增85%;19Q4以来国网已经连续两批次增补招标推进。

■投资建议:重点推荐三条主线。我们认为电网投资呈现结构性变化,基于泛在电力物联网建设相关的智能化、信息化领域投资的占比会大幅上升。从受益的节奏与体量来看,我们重点推荐三条投资主线:1)具备泛在电力物联网整体解决方案综合实力的国网系信通产业单元,有望全面受益泛在投资建设,重点推荐:国电南瑞、岷江水电(信产集团);2)适应泛在深度感知需求并具备技术竞争力的智能感知量测类设备企业,重点推荐:金智科技、海兴电力;3)聚焦于泛在电力物联网平台建设和应用场景的相关企业,重点推荐:远光软件、涪陵电力。

■风险提示:1)技术及应用场景变化的风险;2)国网投资及建设力度低于预期;3)核心竞争力不及传统IT企业;4)泛在相关投资规模低于预期等。

近期,一份国家电网公司《关于进一步严格控制电网投资的通知》传出,看完文件的感觉就是电网大基建时代过去了,电网投资正出现结构性变化。对于我们二级市场的投资人来说,总量的逻辑历来是酣畅淋漓,但凡遇到结构性逻辑多少总是有些别扭。尽管上周跟很多的投资人就此问题进行了深入的探讨,但股价走势还是反应了市场的担心。这里有必要跟大家一起来探讨下过往电网投资的结构,以及此次调整之后会带来的变化。

先说说个人理解的几点结论:

1、电网的总投资规模一定会压缩,但主要压的是基建,包括输电、变电、架空线入地,还有收益低且不能计入输配电价的储能,包括发电侧的抽水蓄能和电网侧的电化学储能。

2、电网投资的重心将快速从输电端转向配用电端,泛在的投资只会加大且进程会加快。

3、电网企业会加速向服务型企业转型,泛在电力物联网建设是实现转型升级的关键支撑。

1.大规模电网投资的时代结束了

自2008年实施坚强智能电网建设以来,我国电网投资一直保持快速增长势头,从2008年的2,895亿元增长到2018年的5,340亿元,年均增长约8.5%。

经过10多年的发展建设,我国220千伏及以上输电网网架日趋完善,安全稳定水平显著增强。到2018年末,我国已建成35kV以上输电回路总长度达到189.25万千米,其中直流输电线路4.1万千米,交流输电线路185.11万千米;35kV以上变电/换流容量69.88亿kVA,其中直流换流容量3.34亿kVA,交流变电容量66.53亿kVA。

2015年12月,青海班玛县的果芒村和曲玛莱县长江村无电人口通电工程投运,标志着我国已实现电网全覆盖,未来电网工程投资将新增新建为主逐步进入到更新替换为主。从电网的建设阶段来看,2018年集中批复的特高压线路建成后,我国的输电骨干网架已经基本成型,未来在输电端的投资规模会逐步下降。电网投资的重心正在由主干网向配网侧转移,提升配网、农网供电水平,增强电网服务清洁能源成未来趋势。

国家电网在826号文件中主要部署了四方面工作内容:一是充分认识严控电网投资的重要性和紧迫性;二是以产出定投入,严控电网投资规模;三是狠抓亏损治理,亏损单位不再新增投资;四是聚焦效率效益,加强电网投资管理。国家电网表示,投资要与电价水平和盈利能力挂钩,各单位要以净利润为核心,结合折旧、财政资金等自有资金,落实资产负债率控制要求,确保投资有效纳入核价资产,不推高输配电价,严格测算投资能力。不止是国网,南方电网公司2019年11月26日也发布了《优化投资和成本管控措施(2019年版)》,提出20项重点举措,着力建立精准投资管控体系,实施最优成本管控策略。

具体来说,国网826号文内容,可归纳为“三严禁,二不得,两不再,三压减”。

1、严禁擅自扩大投资界面和超标准建设;严禁超过核价投资规模和范围安排投资;严禁过度追求高可靠性的“锦上添花”添花项目;

2、不得在投资计划外安排输变电资产租赁;不得以投资、租赁或合同能源管理等方式开展电网侧化学储能设施建设;

3、不再安排抽水蓄能新开工项目;亏损单位不再新增投资。

4、大力压减短期效益不明显的项目;大力压减架空线入地等投资费效比不高的项目;大力压减小型基建等生产辅助性投入。

上述文件的要义就是要搞精准投资,控制基建规模,压减低效投资。一方面新电改以来,《输配电定价成本监审办法》出台,明确了不允许计入输配电成本的项目,如抽水蓄能电站、电储能设施、电动车充换电站、电网三产等;另一方面,2018/19年《政府工作报告》两次提出降低一般工商业电价10%,电网企业的经营绩效和投资能力都受到影响。从两家电网公司出头的文件来看,国网南网都不再以速度和规模作为第一考核目标,开始聚焦到以投资效益为核心。

上述提到的几项,到底在电网投资中的占比如何?我们一起来用数据逐项进行剖析。

1、压减架空线入地等投资费效比不高的项目。城市架空线改埋沟线(电缆输电)对于电网企业来说,是可以做到提升输电可靠性和输电能力;但相对而言,对于地方政府的收益可能更为显著,既可以美化城市环境又可以提高城市土地的利用价值,这也是近年来我国大部分城市配电网投资最主要的去向。2017年,北京市启动了“电力架空线入地大会战”,计划在两年内(2018-2019年)将核心区(东城和西城)170公里电力架空线将全部入地。上海中心城区电力架空线路约1.5万公里,近年来也陆续实施了架空线入地工程。

通常,220kV以下线路主要为城市配电网线路。根据中电联历年公布的交流输电工程造价,电缆工程的造价通常为架空输电线路造价的10倍。2018年,110kV和220kV交流电缆工程的造价分别为874万元/千米和2820万元/千米;而交流架空线的造价则分别为66万元/千米和112万元/千米。

2018年,我国新增110kV和35kV输电线路分别为19,206千米和5,120千米。假设电缆化率从100%降低到50%,以2018的的线路工程量测算可压减投资规模将达到914亿元,如果再考虑10kV及以下的配电线路改造,我们预计仅城市架空线改埋沟线一项就可以压减投资达到1000亿以上。

2、不再安排抽水蓄能新开工项目。到2018年底,我国抽水蓄能项目累计装机量达到了30GW,近几年的年均新增装机规模在2GW左右。电网公司是抽水蓄能电站的最主要的投资主体,以2018年电源工程造价估算,若未来电网公司不再安排抽水蓄能新开工项目,每年可压减投资规模约200亿元。

3、不得以投资、租赁或合同能源管理等方式开展电网侧化学储能设施建设。据CNESA统计,2018年新增投运电化学储能项目的装机规模682.9MW,同比增长464.4%;其中,新增电网侧储能规模为206.8MW,占比达36%。以2018年江苏省储能项目的造价来估算,国网在电网侧储能的投资规模约在5亿元左右。

不过,CNESA《储能产业研究白皮书2019》称,2019年底我国电化学储能装机规模将达到1.92GW;随着电力体制改革的进一步推进,推动市场化机制和价格机制的储能政策将为储能应用带来新一轮的高速发展,电化学储能的规模将实现两连跳,2022年突破10GW,2023年接近20GW。而从全球整体电化学储能应用来看,电网辅助服务在电化学储能中的占比接近50%。

4、大力压减小型基建等生产辅助性投入。2017/2018年电网小型基建等生产辅助性投资的规模分别为204亿元和220亿元,假设未来该类投资规模减少60%以上,则可以压减投资规模120亿元。

除上述明确直接压减的项目外,预计跟基建相关的项目也都会严格控制投资规模及投入产出。通常在电网项目投资中,工程类的投资占比高达55%以上。在投资规模持续保持高位的情况下,电网基建项目存在重投入、轻收益;重立项、轻管理等问题。面对内外部经营环境的压力,电网公司也会对必要的基建项目本身进行精益化管理。

2.泛在的投资只会加大且加快

在我们2019年10月13日外发的行业深度报告《泛在深度解码之三:共享万亿饕餮盛宴,重塑行业未来发展》中,我们明确提出了如下几点:

1、电网投资规模或将保持低增长的态势。从电网企业本身的投资能力来看,由于2018/19连续两年要求一般工商业电价下降10%,电网企业的盈利能力和再投资能力也将受到限制。2018年度,国家电网公司售电量增长9.3%,营收增长8.7%,但利润下滑14.3%。2019年,国家电网公司规划电网投资5,126亿元,同比增长4.8%;资产总额4.17万亿元,同比增长6.1%。综合考虑用电量增长、电网建设阶段及电网企业投资能力来看,我们认为未来几年电网投资规模将保持在3-5%。

2、电网投资结构将发生根本性变化。不过,由于骨干网架建设基本完成,电网投资将出现长期的结构性转变:一是配用电端投资的占比会持续上升;二是基于泛在电力物联网建设相关的智能化、信息化领域投资的占比会大幅上升。

3、2019年国家电网的投资规模或将压缩600-800亿。2019国家电网规划投资额为5,126亿元,从19年前3季度电网经营和投资情况来看,我们判断全年投资额会有所削减。在我们对泛在投资规模的测算中,我们预计国家电网公司2019年投资额会减少至4,500亿。

4、我们认为,泛在的投资可从大范围和小范围两个层面去理解。泛在电力物联网的投资与电网智能化投资、智能配电网投资及配网自动化投资存在一定的交叉。基于对过往电网投资结构分布及对泛在业务涉及的内容,我们认为对泛在投资的测算可以从大范围和小范围两方面来把控。

大范围的投资包括感知层、网络层、平台层和应用层,其中感知层是对现有电网二次设备投资的全覆盖,网络层和平台层则会因泛在建设增加新的内涵,而应用层未来则是基于电力大数据增值服务的应用场景。大范围的投资我们认为需要基于对电网公司的整体投资来定,并按照电网整体的投资规模、配电网投资占比及其构成等作如下假设:

■国内用电量增速保持在5%左右;

■国家电网公司电网投资规模保持在3-5%;

■2021年特高压网架结构基本形成后,配网投资占比快速提升;

■配网端的泛在投资占比在2020年开始快速提升;

■发电端与输电端的泛在投资约为配网端20%;

■预计2019年会有泛在专项投资建设的预算外增补。

基于如上假设,我们测算国家电网公司泛在电力物联网2019-2024年间总投资规模将达到8,647亿元,投资占比将从当前的12%提升到50%。

同时,南方电网公司亦在同步执行其《公司数字化转型和数字南网建设行动方案》,数字南网的发展方向和目标与国网的泛在电力物联网建设规划不谋而合。从过往南方电网公司的经营数据来看,其经营体量约为国网的20%,每年电网投资额也约为国网的20%。因此,我们对南方电网未来5年数字南网建设的投资额以国网的20%水平进行估算。基于如上测算,两家电网公司2019-2024年间合计在泛在电力物联网方面的投资将会达到10,377亿元。

狭义的泛在投资可以聚焦在两家电网公司对信息通信领域的投资。泛在电力物联网与过去智能电网的区别在于泛在连接,信息通信将是泛在连接的基础,也是泛在电力物联网未来的投资重点。根据国家电网泛在电力物联网建设规划,未来将构建基于“有线+无线,骨干+接入,地面+卫星”的“空天地”协同一体的电力泛在通信网。因此,我们认为狭义的泛在投资可以聚焦在两家电网公司对信息通信领域的投资。

2016-2018年间,国网信息通信类投资的规模约120亿元,根据建设方案推进任务和近期信息通信设备招标情况来看,我们预估未来信息通信类投资的占比有望上升到40%以上,并且在2020/21年逐步建成后占比开始有所下降。

根据近期泛在建设的推进情况来看,我们判断2020年或将是信息通信类建设的大年,因此对2020-2024年间狭义泛在的投资测算进行了更新。

基于如上假设,我们测算狭义泛在领域在未来5年国家电网公司的总投资规模有望达到2,507亿元。同样,我们仍按20%比例估算南方电网在该领域的投资,则两家电网公司的总投资有望达到3,008亿元。

3.泛在是电网企业转型的关键支撑

国网和南网同时出台文件严控电网投资规模,既出于深层次的现实利益考虑,也有立足长远推促高质量发展的战略考量。2019年上半年国家电网公司实现营收1.24万亿元,同比增3.33%,但净利仅304亿元,同比减少15.26%,扣非净利281.53亿元,同比减少17.38%。从现实角度来看,用电量增速持续走低、电网业务盈利能力受到挤压、全社会对降电价仍存在普遍预期,这些都要求电网企业亟需建立精准投资管控体系,提高投资的效率和效益,推进高质量发展。

从长远角度来看,过去依靠电量高速增长支撑大规模投资的电网发展方式,正面临难以为继的局面。在电力体制改革的大背景下。不论是社会形态和电网生态都对给电网企业及电力行业带来全新的挑战。积极进行转型,由粗放式发展转向集约化发展模式正成为电网企业长期的首要任务。

泛在电力物联网是电网公司转型的重大支撑点。泛在的本质就是“业务数据化+数据业务化”,业务数据化就是要做到“数据一个源、电网一张图、业务一条线”,解决的是电网企业及电力系统的安全问题和效率问题。而数据业务化则是激活电力“数据蓝海”,在电力大数据应用、综合能源服务、电动出行服务及培育新兴产业等领域创造新的业务增长点。

泛在前期以基础设施投资为主,后期则重在运营。从国网公司“一年试点、两年推广、三年见效”的实施策略来看,未来几年将逐步加大泛在电力物联网领域的投资力度。2019年是泛在推广的元年,从4月份建设任务下发以来,技术验证、试点先行、5G基站共享共建、3省专项招标等均陆续推出。我们预计泛在相关的投资规划有望在19Q4集中推出,建设任务也将同步快速启动。从投资金额来看,泛在电力物联网广义范围的投资未来5年(2019-2024)将有望达到1万亿以上规模,而狭义的信息通信类投资规模则有望达到3,000亿以上规模。

从受益的节奏与体量来看,我们重点推荐三条投资主线:

主线一:具备泛在电力物联网整体解决方案综合实力的国网系信通产业单元,有望全面受益泛在投资建设,重点推荐:国电南瑞、岷江水电(信产集团)。

主线二:适应泛在电力物联网广泛互联深度感知需求并具备技术竞争力的智能感知量测类设备企业,重点推荐:金智科技、海兴电力;建议关注:许继电气、四方股份、新联电子、炬华科技、林洋能源、合纵科技、亿嘉和、朗新科技、恒华科技、创意信息等。

主线三:聚焦于泛在电力物联网平台建设和应用场景的相关企业,重点推荐:远光软件、涪陵电力。

4.风险提示

1、技术及应用场景变化的风险:当前对于泛在电力物联网的定义及应用尚在摸索中,信息/通讯技术的变化或应用环境的变化则可能带来发展方向的不确定性;

2、国网投资/建设力度不及预期:特高压、农网与配网构建的坚强智能电网尚在建设中,其建设进度和投资可能会影响后续泛在电力物联网的投资;

3、核心竞争力不及传统信息企业:国网打造的泛在电力物联网是一个开放的平台,在平台建设及场景应用方面将直面网外信息企业的直接冲击;

4、泛在相关投资规模低于预期:国网目前尚未给出明确的泛在投资规模,本文基于用电量增速、电网投资需求及增速、电网投资结构及未来泛在建设的重点方向对未来5年的泛在投资规模进行了相应的测算,这些测算都是基于一定的假设条件。如果未来行业环境发生变化,则泛在投资规模或有可能低于我们的测算。