图1 2016-2020年全球新能源企业500强入围门槛(亿元)

图2 2016-2020年全球新能源企业500强总营业收入(万亿元)

图3 2020年全球新能源企业500强国家分布

图4 2016-2020年“500强”企业中新兴市场国家与发达国家企业数

图5 2016-2020年“500强”企业中新兴市场国家与发达国家企业总营业收入(亿元)

图6 2016-2020年“500强”企业中新兴市场国家与发达国家企业总营业收入占比

图7 2016-2020年“500强”亚洲、欧洲企业数及其占比对比

图8 2016-2020年“500强”亚洲、欧洲企业营业收入及其占比对比

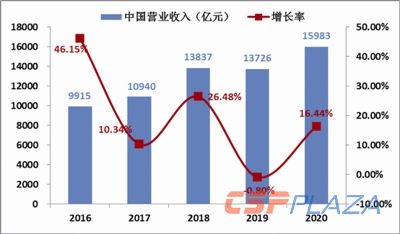

图9 2016-2020年“500强”中国企业总营业收入及增长率情况

图10 2016-2020年“500强”中国企业平均营收规模及增长率情况

图11 2016-2020年“500强”产业分布图(单位:亿元)

图12 2016-2020年“500强”企业产业营收占比分布图

图13 2016-2020年“500强”储能产业变化情况

图14 2020年“500强”产业链分布情况

图15 2016-2020年“500强”百亿企业营业收入及占比情况

图16 2016-2020年“500强”后100名企业营业收入及占比情况

2019年,全球新增风电装机容量为60.4吉瓦,较2018年增长19%;全球新增光伏装机容量为97.1吉瓦,比2018年略微下降;全球销售新能源汽车约221万辆,同比增长10%……受此影响,2020“全球新能源企业500强”榜单发生较大变化,呈现出新特点。

一、入围门槛创新高

2020年“500强”上榜企业最低营业收入为15.54亿元人民币,比2019年的14.23亿元增加1.31亿元,同比增长9.21%,再创新高。随着风电装机恢复增长、储能行业快速增长及企业整合,“500强”企业入围门槛增速在经历数年下滑之后,又开始恢复性增长(见图1)。

“500强”企业总营业收入变化也是如此。2020年“500强”企业的总营业收入达到42234亿元人民币,比2019年的37975亿元增加4259亿元人民币,同比增长11.05%。增长速度在经历两年的持续下滑之后,再次开启快速增长模式(见图2)。

二、中国、美国、日本企业数量稳居前三

2020“500强”上榜企业分别来自38个国家和地区,比2019年增加1个国家(地区)。其中,中国(中国大陆及香港、澳门、台湾地区)有协鑫(集团)控股、中国电力建设集团、晶科能源控股、宁德时代、天能控股集团、新疆金风科技、龙源电力集团等207家企业进入“500强”榜单,比去年(209)减少2家,占41.4%,居首位。美国有GE Energy、Archer Daniels Midland Company、Valero Energy Corporation、NextEra Energy Inc.、First Solar等69家企业进入“500强”榜单,比去年(74)减少5家,占13.8%,位居第二。日本则有Panasonic Corporation、TDK、GS Yuasa Corporation、Mitsubishi Heavy Industries、Asahi Kasei Corporation等54家企业进入“500强”榜单,与去年(54)持平,占10.8%,排名第三。德国有Siemens AG、Nordex SE、RWE Power等27家企业进入“500强”榜单,比去年(29)减少2家,占5.4%,位居第四。韩国有LG Chem.、Samsung Sdi、等20家企业进入“500强”榜单,比去年(21)减少1家,占4%,位居第五。印度、法国各12家,各占2.4%,并列第六。芬兰、意大利各9家,各占1.8%,并列第八。西班牙、英国和巴西各8家,各占1.6%,并列第十(见图3)。

三、发达国家企业复苏

从上榜企业数看,2020“500强”企业中,新兴市场国家上榜企业为262家,比2019年的261家增加1家;发达国家上榜企业数为238家,比2019年的239家减少1家;新兴市场国家与发达国家二者之间上榜企业数之比为1.10:1(见图4)。

从上榜企业规模来看,2020“500强”企业中,发达国家上榜企业营业总收入为22116亿元(见图5),比2019年的20345亿元增加1771亿元,约占“500强”企业营业总收入的52.37%(见图6),比2019年的53.57%年减少1.2个百分点。新兴市场国家上榜企业总收入为20118亿元,比2019年的17630亿元增加2488亿元,约占“500强”营业总收入的47.63%,比2019年的46.43%增加1.2个百分点。

虽然发达国家企业营业收入增量及增速均不及新兴市场国家;但是,与之前相比,其增加值呈加速增长趋势,这表明发达国家企业步入复苏快车道,企业竞争力增强(见图5、图6)。

四、亚欧企业引领增长

从上榜企业数看,2020年“500强”中,欧洲企业数达107家,比2019年增加7家(见图7);亚洲2020年入选企业数为298家,比2019年增加1家;二者入选企业数共增加8家。

从上榜企业总营业收入看,2020年“500强”中,欧洲企业总营业收入达11097亿元(见图8),比2019年增加1200亿元,占比26.28%,比2019年增加0.22个百分点。亚洲方面,2020“500强”企业总营业收入为22670亿元,比2019年增加3052亿元,占“500强”总营收额的53.68%,比2019年增加2.02个百分点。亚洲、欧洲企业总营业收入增加值达4252亿元,占总增加值4259亿元的99.84%。显然,亚洲、欧洲企业是2020“500强”企业总营收增加的核心力量,也是引领力量(见图7、图8)。

五、中国企业量质齐升

2020“500强”中国上榜企业呈现出量质齐升的局面。

一方面,虽然上榜企业数比2019年少2家,但营业总收入规模却大幅增加,达15983亿元(见图9),比2019年的13726亿元增加2257亿元,同比增长16.44%,占亚洲总增加值的73.95%。显然,中国是亚洲增长的核心力量。

另一方面,2020“500强”排名前十的企业中,中国企业新增了中国电力建设集团有限公司(见表1、表2),总数达到3家,位居第一。

再者,上榜企业平均规模方面,2020“500强”中国企业平均营收规模为77.21亿元,比2019年的65.68亿元增加12.47亿元,同比增长17.57%(见图10),增速比2019年的3%增加14.57个百分点。

显然,随着中国在全球新能源产业中地位的提升,“500强”的中国企业不再仅是数量多,企业规模和竞争力也显著增强。

六、储能企业收入大幅下挫

2020年,“500强”储能企业总营业收入大幅下挫,而太阳能企业则实现微弱增长,太阳能产业反超储能产业。

从上榜企业数量来看,2020“500强”企业中,多元产业企业达238家,高居第一;太阳能企业90家,储能电池企业81家,生物质能企业51家,风能企业36家,氢能2家,地热能2家。可见,多元产业企业数大幅增加,而储能产业的企业数则大幅减少,太阳能企业数微弱增加,反超储能企业数。

从营业收入规模来看,2020“500强”企业中,多元产业企业总营业收入为19943亿元(见图11),占总营业收入的47.22%(见图12);太阳能企业为6722亿元,占总营业收入的15.92%;储能电池企业则大幅减少至6592亿元,占15.61%;生物质能企业为4764亿元,占11.28%;风能企业为4063亿元,占9.62%;氢能企业为71亿元,占0.17%;地热能企业为78亿元,占0.19%。

在连续多年高增长后,2020“500强”中储能产业企业出现大规模下挫现象(见图13),这与行业变化有直接的关系。2019年,虽然全球新能源汽车销量增长10%,但中国市场却是下滑的;再者,2019年,全球动力电池排名前10家企业的出货量总和占据全球市场份额的85%,出现强者俞强的局面;在这双重因素的影响下,众多中小电池企业面临生存危机,行业开始整合,产业集中度上升,这也是储能企业上榜数量变少、营收大幅下挫的原因所在。

七、终端应用占比近三成

2020“500强”企业中,上游原材料企业营收占比为11.83%,而提供核心产品的企业营收占比则达到47.69%,下游应用终端如电站运营企业的营收占比则为29.47%,设备及EPC企业仅占2.15%及3.6%(见图14)。显然,随着新能源产业的发展,市场容量增加,终端应用企业在“500强”中的比重也日益增加,开始呈现与中游制造并驾齐驱的局面。

八、产业集中度加速提升

2020“500强”产业集中度呈加速提升趋势。一方面,营业收入超过400亿元的企业继续快速增加,达15家(见表3),比2019年的12家增加3家,同比增长25%。

另一方面,2020“500强”中营业收入达百亿元及以上企业的总营收规模达到25908亿元(见图15),占总营业收入的61.34%,比2019年的60.28%增加1.06个百分点;而后100名的企业总营收规模为1904亿元(见图16),占4.51%,比2019年减少0.09个百分点。

显然,第一集团的企业营收增速要高于后百名企业的营收增速,这也使得前者在“500强”中的比重增加而后者则相对减少,这表明新能源产业的集中度呈现增加趋势。

综上所述,2020“500强”呈现出新特点:入围门槛和企业总营业收入再创新高;发达国家复苏势头增强,但是,与新兴市场国家差距继续缩减,二者日趋平衡;中国排名前十的企业数位居第一,企业营业总收入大幅增长,企业竞争力显著增强,呈量质齐升局面;多元产业重拾增速,营收总额占比快速增加,已接近五成,储能产业大幅下挫,被太阳能产业反超;终端应用企业地位上升,总营收占比已接近三成;产业集中度加速提升趋势日益明显。

2020年,新冠疫情席卷全球,多数经济体面临大幅衰退困境,大型经济体中仅有中国实现正增长……如此情形下,新能源产业发展又如何呢?储能产业能否重拾升势还是继续下滑?疫情对产业链及地域影响几何?产业集中度会否更快提升?发达国家特别是欧洲复苏势头将持续抑或中断?中国会否占据更大优势?……如此种种都将在2021“500强”得到解答,敬请期待。

- 2014中国能源集团500强分析报告

- 2015全球新能源企业500强分析报告

- 24家中国能源企业入榜世界500强 大唐、国电排名持续下跌

- 2016年全球新能源企业500强排行榜发布

- 财富中国500强榜单:神华及五大电力等超40家电能企业入围

- 40家电力企业上榜中国企业500强 谁最赚钱?

- 2017中国能源集团500强分析报告

- 世界500强排行榜出炉 3家中国能源企业进前5

- 2019全球500强榜单出炉,能源企业排名如何?

- 2019中国企业500强发布 194家企业年营收超千亿元

- 2019全球新能源企业500强榜单出炉!较历年榜单有哪四大变化?

- 2019《世界品牌500强》揭晓 国家电网、华润等40个中国品牌入选

- 世界500强中企上榜数量首超美企,榜单前五名中国能源央企占三席

- 上海电气荣膺2020全球新能源500强第35位!

- 2020全球新能源企业500强名单一览

- 中国能建西北院董事长胡明:以跨行业能源耦合推动能源高质量发展

- 590GW!1095亿美元!海外巨头纷纷布局新能源

- 美国拟重返《巴黎协定》,全球或开启新能源竞赛?

- 新增1.2亿千瓦!新能源2021年目标基本敲定

- 一边新能源大手笔规划上马,一边限电不断,中国的电到底去哪了?

- 盘点2020年能源圈十大热点事件