2021年11月4日,中关村储能产业技术联盟秘书长刘为女士以视频方式出席第十三届中国(无锡)国际新能源大会暨展览会主论坛——2021全球新能源产业峰会,并发表主题演讲《全球储能产业发展新态势》。

演讲中,刘秘书长从全球储能市场及政策,中国储能产业发展概况,未来储能市场预测等方面做了全面系统深入的介绍。

现附刘秘书长演讲全文如下:

“各位线上的朋友,大家好,我是中关村储能产业技术联盟秘书长刘为。首先感谢主办方的邀请,在线上和大家分享一下,我们对于储能产业的追踪。我分享的题目是“全球储能产业发展新态势”。

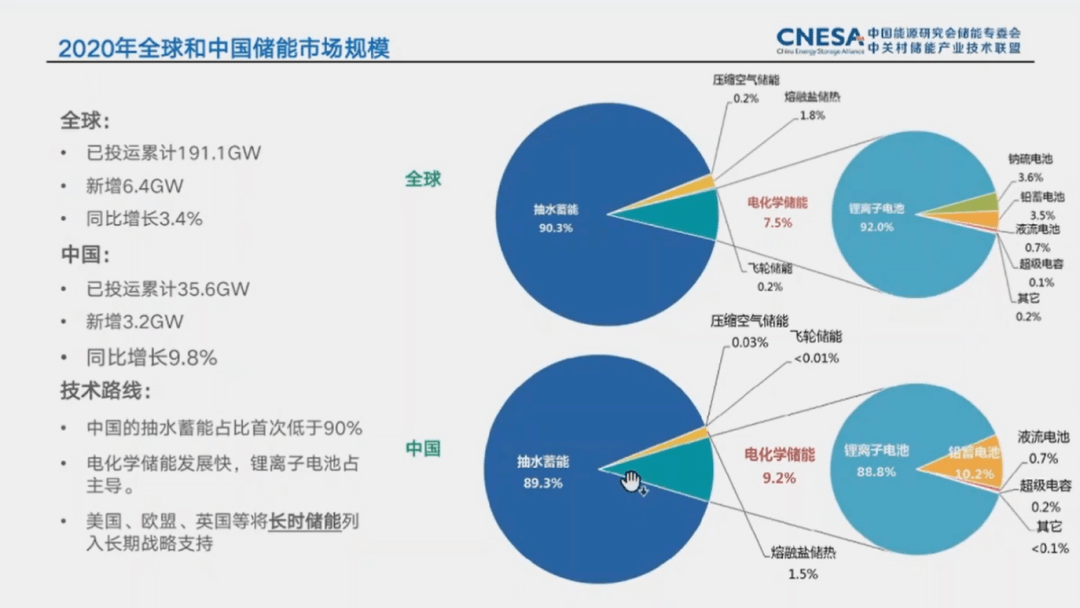

首先我们来看一下,根据储能联盟全球储能项目数据库的不完全统计,截止到去年年底,全球已经投运的储能项目,包括物理储能、化学储能、熔盐储热累计的装机规模是191.1GW,中国是35.6GW,整体增速平稳。

从技术路线来看,2020年呈现出几个特点:1、中国的抽水蓄能占比首次低于90%。2、锂电在电化学储能技术当中的主导地位越来越强,占比已经超过将近90%。3、在减碳目标的促动下,未来全球都要接入大量的可再生能源。为了平衡4个小时以上,天甚至是多天的电流电量不平衡。像美国、欧盟、英国等多个国家在提升锂电制造能力的同时也将长时储能列入到重点支持的范围,未来这些地方长时储能有望提速。

再来看电化学储能,截止到去年年底,全球已经累计投运的规模突破10个GW,达到14个GW,30GW时。2020年单年新增投运接近5个GW,是2019年新增量2倍。从区域上来看,中国受疫情影响比较小,引领了去年储物市场的增长。在三四季度在政策和市场的推动下,美国欧洲储能项目纷纷上线,带来了全球市场下半年的显著增长。从应用领域上来看,去年在辅助服务市场以及新能源,发电侧,这些配套的储能项目,这两个领域是市场增长的主力。

再来看中国化学储能的发展。2020年中国已经投运的电化学储能项目累计装机达到3.2GW,7个GW时,较2019年累计规模翻了一番。其中,广东的调频项目,青海、山东、安徽新能源测的储能项目,包括江苏电网侧第二批项目贡献了主要的装机。从应用上来看跟全球的发展趋势一致,也是可再生能源并网和辅助服务,这些都是新增最多的领域。

这是数据库对于上半年的跟踪统计,目前国内新增的新型储能,包括规划的,在建的,已投运的项目数量达到257个,储能规模都达到11.8个GW,分别是去年的1.6倍和9倍,百兆瓦以上的储能项目数量是去年同期的8.5倍。所以我们看到百兆瓦储能项目陆续开工,甚至G瓦级个别的储能项目也列入开发日程。

这200多个项目也是分布到27个省份,像山西、新疆、湖南、青海等地新增规模都超过GW。从应用来看,新能源发电侧的装机超过50%。从技术来看,锂电占据了绝对的主导。

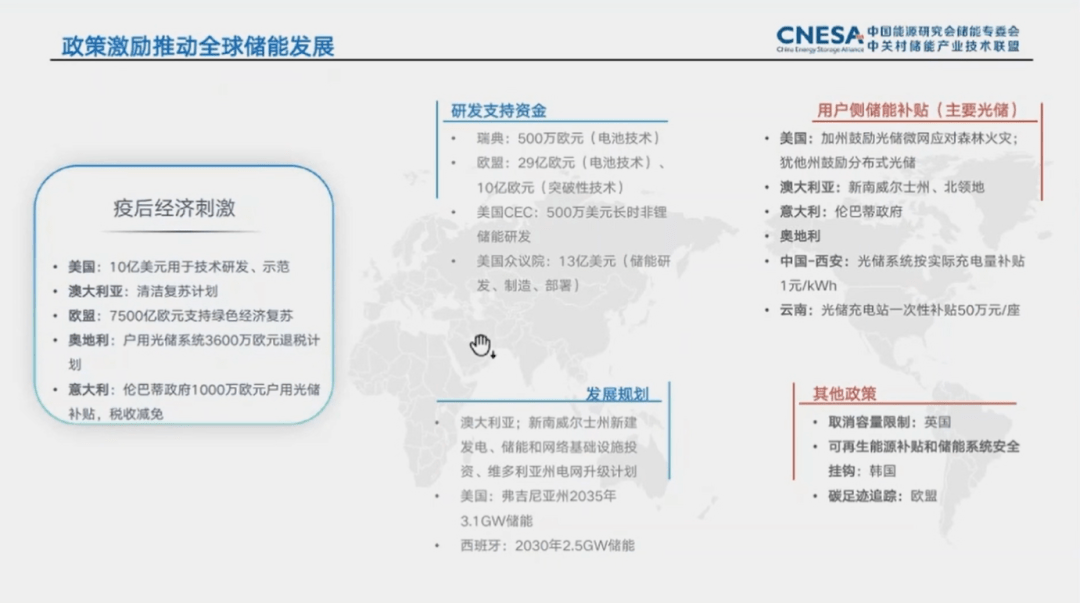

从政策来看,全球范围内对于各类的储能支持政策还是非常激进的。我们总结主要是四大类的储能相关政策:

1、研发资金。美国、欧洲,他们为了突破储能关键技术,提高本地的生产制造能力,投入到研发上的资金还是非常大的。

2、从区域层面,在全球范围内复制比较强的政策就是用户侧的光储补贴政策,这些政策也是直接促动了各地用户侧储能的发展。

3、发展规划(采购计划),像美国各个州,像澳洲各个省,大多是采用这种方式居多。他们主要出发点是,根据各自在2030、2035等关键节点的可再生能源装机计划配套储能的采购量。我们国内也是越来越多发布了发展目标。

4、另外在电池技术安全和碳排放监管方面,韩国和欧盟走出了新的一步,针对储能分别实施和安全挂钩的补贴机制以及碳足迹追踪机制。另外随着疫情的爆发,各个国家也发布了很多提振本地储能产业的计划,想通过税收减免等政策支持储能发展,加快项目落地。

重点提一下欧美关于储能开展的战略上的变化。全球超过90%的锂电电芯生产是在中国、韩国、日本,预计到2022年全球电芯产能还将增加2.5-4倍,也是为了抓住电池制造带来巨大的经济价值。美国和欧盟在2020年纷纷重拳部署制造业提升策略。像美国能源部DUE发布了储能大挑战路线图。这个大挑战,我们认为主要是针对中国在锂电方面的绝对优势。当然,之前美国对于储能的支持和目标相对是比较分散的,储能大挑战计划也是美国能源部长宣布对储能整体的战略。

跟美国不同,欧盟主要是通过设立欧盟电池联盟的方式推动各类计划和项目实施,通过全方位战略的推动和部署,欧盟最终的目标是要在欧洲建立具有竞争力和可持续发展的电池制造价值链,以达到能够占领价值每年2500亿欧元的市场目标。

2020年全球发展还有一个特点就是大规模。刚才介绍了中国上半年百兆瓦以上的项目就多达34个,从全球来看趋势也是一致的,百兆瓦的储能项目多达60多个。这些项目有的是用于替代燃气调控机组,比如像美国目前在加州2个小时的储能电站,全生命周期的度电成本已经能够和燃气的调控电站相竞争。预测到2023年4个小时的储能电站,全生命周期的度电成本有望和燃气调峰电站相竞争,目前加州也有很多4小时的储能电站在审批和规划过程中。

澳大利亚大部分大规模储能项目主要是和新能源项目相配套的。他们利用低廉的新能源的电来参与能量市场交易的同时,在参与服务市场。英国的变化就是取消了50兆瓦以上需要走国家级别审批流程的限制。以前也是因为审批的流程长,成本高,手续繁琐,很多项目设定在49.9个兆瓦。自从取消了50兆瓦限制之后,很多项目也开始朝着大规模的方向规划,这样可以更多的降低单位投资成本。目前已经出现了320兆瓦,640兆瓦时的项目。

另外我们也看到全球涌现出了一批新的市场机会,像意大利、爱尔兰、法国、乌克兰,在推进储能开放辅助服务市场的不同进程当中,未来随着电力系统向低碳转型,可再生能源取代火力发电,必然会带来系统惯量不足,较低的系统惯量会导致系统频率更快的偏离正常范围。因此以意大利、英国为代表,他们都在各自的辅助服务市场中设立了1秒以内响应快速调频的资源品种。这一类的辅助服务品种通常只有电池储能系统能够快速的去满足。

中国最近发的新版的两个细则,在辅助服务新品种上也是向这个方向导向。另外像法国和英国在去年为数百兆瓦的储能资源授予了容量市场合同来补充发电量的充裕度。

刚刚是从全球市场和政策方面介绍了全球产业发展的现状。下面重点看一下国内的情况。这是我们产业发展的历程。我们把2010年作为国内储能发展的起步之年,当时主要还是以技术验证和科研项目为主。2011-2015年从国家张北风光储输这个示范项目开始,国内开始了一系列的示范项目,从项目当中去验证储能技术在各个应用领域的价值和功能。在“十四五”期间储能开始慢慢进入到商业发电初期。特别在辅助服务用户侧领域已经率先有了初步的商业模式。当然了,这也跟指导意见的出台,相关的政策,包括各类储能技术成本下降有着密切的关系。

进入到“十四五”时期,我们国家的储能形成了规模化的体系,各项的政策标准都在逐步的完善当中。另外还有一些技术已经在国际上有领先的地位。在这个时期也会形成更多的商业模式。从整体来看,这十年产业发展还是非常迅速的,复合增长率超过100%,已经形成了从研发示范向商业化初期的过渡,并且具备了向规模化发展的基础。

在双碳背景下,我们储能的战略定位也是越来越明确。这也是储能实现规模化发展的基础。从电力系统未来变化上来看,不管是在电源侧要更多的接入新能源,还是在负荷侧更多的新兴负荷逐步增加。这些都给电力系统带来更多的挑战,未来像源网荷储互动耦合特性也会更加的凸现。另外在电网规划调度,包括怎么样消纳新能源等方面都需要新的策略,所以未来在新能源渗透率不断提升的背景下,电力系统对于灵活性资源的需求会逐步上升。

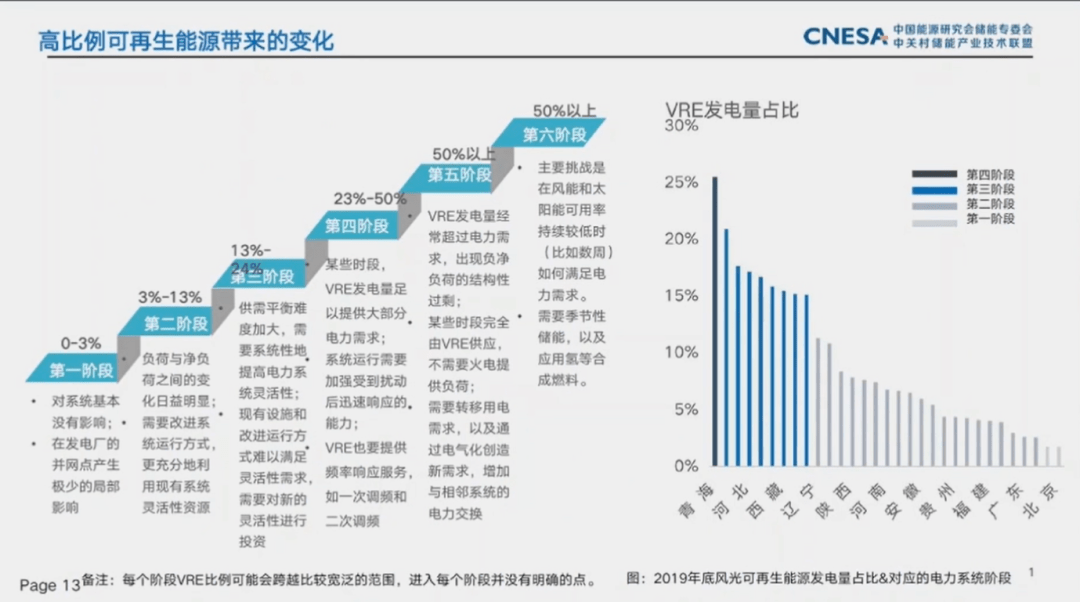

根据IEA的报告,它是把可再生能源不同的渗透率分为六个阶段,我们国家截止到2019年底,大部分省份根据可再生能源发电的占比是处于第一阶段和第二阶段。第二阶段是可将能源占比在13%以下,处在这个阶段的省份对于灵活性资源的需求,可以通过改进系统运营方式,充分利用现有灵活性资源来消纳新能源或者屏蔽新能源带来的波动。但是在双碳目标下未来更多的省份会向第四第五阶段过渡,需要新能源自己提供PD响应服务。同时也需要去布局更多灵活性的资源。第六个阶段新能源比例会超过50%,这时候就需要一些季节性的储能,甚至是氢能。目前来看,对于中长时的储能,包括压缩空气、液流电池,这些超长时储能需求也是越来越多。所以在碳中和目标下越来越多的省份需要投资建设灵活性的资源。

无论是国家层面几个政策导向上,还是地方上超过20多个省份发布了可再生能源配置储能的鼓励政策,这是我们大概预估的一个储能规模。风电+光伏大概是127.8GW,如果按照2个小时来配置储能的话,储能的容量将达到12个GW,25个GW时。这些储能项目原则上应该在2022年底之前全部投运。

经过“十四五”储能产业的快速发展,基本上奠定了规模化发展的基础。我们国家产业链还是比较完备的,无论是上游的关键材料,还是储能的本体技术,包括储能的系统集成技术再到下游应用,我们在各环上都有相应的具有实力代表的厂商,像宁德、比亚迪这样在全球领跑的企业。目前在全球出货量上来看,中国的储能还是占据非常强的位置,储能产业链布局还是相对比较完完善的。

我们前段时间也是配合能源局在梳理各类技术卡脖子问题,主流储存技术关键环节和装备上,基本上还是比较有优势的。但是像芯片、半导体技术可能还要受制于国外,这也是很多产业所面临的共性问题。

从技术上来看,储能技术跟电动汽车光伏有类似,但是又不太一样。因为各类技术差异化还是比较大的,不同的技术适配不同的细分应用场景。未来物理储能和化学储能会分化,同时也会配合去满足电力系统不同的需求。

成本仍然是我们产业发展关键的驱动力。以锂电为例,过去10年也是受益于新能源电动汽车的发展,锂电成本下降90%以上。我们预计到2025年会达到450元/千瓦时的成本。当然近期随着原材料波动锂电成本有所波动。

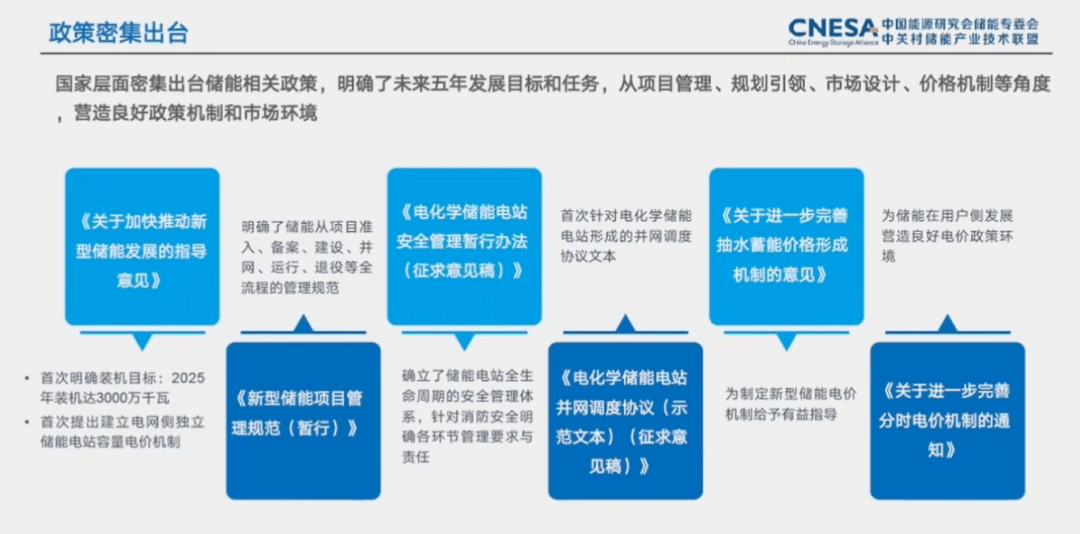

我们再来看政策方面,2021年各类储存政策密集发布,这对于我们储能在“十四五”时期发展是至关重要的。我们列了几个非常重要的政策,首先是《关于加快推动新型储能发展的指导意见》,这个新版指导意见也是明确了储能产业在“十四五”时期发展目标,同时确定了近期储能产业发展的重点任务和产业布局。

另外还有关于储能项目的管理规范和安全管理办法。这些是切中了当下储能规模化发展在安全和项目管理方面瓶颈的问题。在电价方面也出台了一系列相关政策,为我们未来建立新型的储能价格机制提供了非常好的电价政策环境。

以上这几个政策也是从不同的层面解决储能发展的关键问题,为储能规模化发展奠定基础。

在政策的刺激下也推高了资本市场对于储能的关注。根据我们储能联盟不完全的统计,去年国内储能产业相关的投融资金额在74亿人民币左右。从资金来源来看,既包括风险投资,包括电网,发电集团的投资,也有来自公司企业以及能源企业和地方政府的投资。

另外一个重要的渠道,就是储存企业通过IPO上市,对于公众募集资金,所以储能产业已经吸引了越来越多资本的关注。我们也希望储能企业在和各类资本合作当中不断去创新。

为了帮助储存企业更好的借力资本市场,今年10月份首次对外发布了储能行业景气度指数。从指数可以看到前三个季度和年初相比上涨了53.8%,整个指数的走势跟创业板是趋同的。从6月份开始分化,其中有些背后的原因大家可以找来报告看一下。可以看到我政策的发力对于增强投资者的信心起到了非常重要的作用。

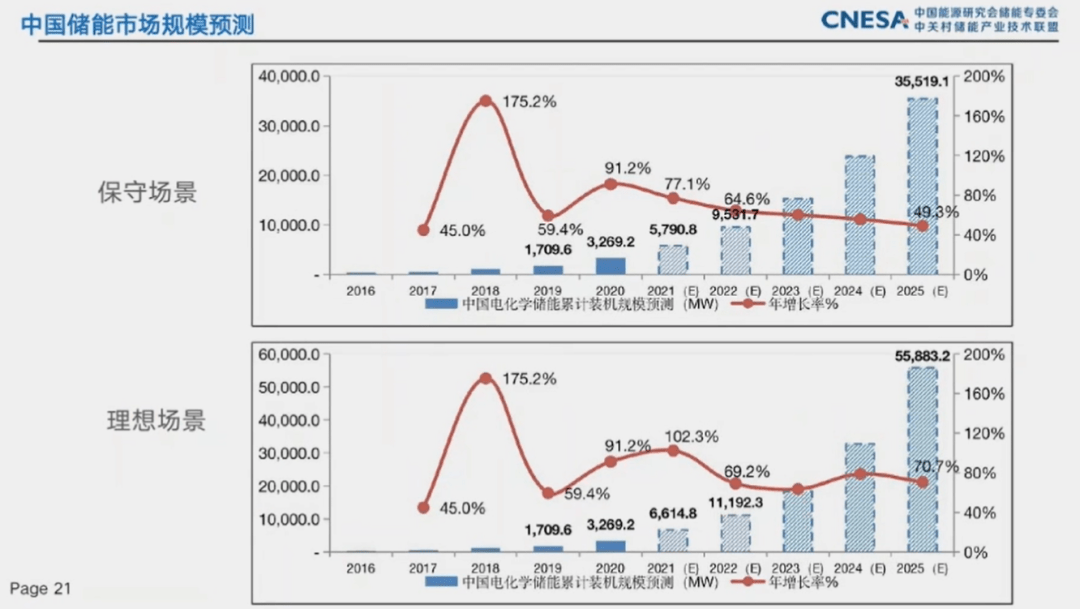

最后是我们对未来市场的预估,在保守场景下,增长率保持在57%左右,2025年能够达到35.5GW。在理想场景下,增长率超过70%,能够达到55.8GW,这是我们对于未来市场的一个预估。我们相信在“十四五”期间储能会实现高速规模化的发展,为我们国家实现“双碳”目标打下一个坚定的基础。

- 3.6GWh!南澳将部署300MW聚光光热光伏+长时热储能项目

- 利率仅1.75%!央行低成本资金将重点支持太阳能、高效储能、大型源网荷储一体化项目等清洁能源!

- 中美强化气候行动联合宣言:鼓励太阳能、储能等用电侧清洁能源分布式发电!

- 2021年各省储能配套政策汇总

- 国家能源局:优先推进含光热发电等新型储能示范的“一体化”项目

- 国网青海电力董事长杨勇:加快光伏+光热等基地建设,2025年将青海建成储能发展先行示范区

- 陕西完善峰谷分时电价:鼓励工商业用户配置储能、开展综合能源利用

- 西安热工院储能调峰项目换热器、疏盐罐、电加热器等采购招标

- 几种储能电站度电成本分析

- 科普 | 储能技术分类及优缺点

- 展现光热储能优势!中国能建哈密光热项目运行效果显现良好电网匹配性

- 研究 | “电-热-电”模式中的储能优势

- 深度|几种大容量储能技术对比及“光热储能+”案例分析

- 风光大基地:配电池储能还是配光热?

- LBNL最新研究报告:配套部署2小时电池储能系统将获得更高经济回报