一、电价调整

中国电力的投资模式下,决定投资能力的三大主要变量就是:电价、用电量、管制模式。成本加成的模式,赋予了将投资成本转嫁给消费者的能力,管制模式在未来很长时期内不会有大的变化,主要周期就是电费周期。

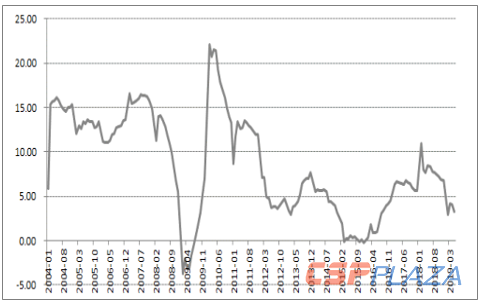

电力消费增速下降、工商业电价接连调整,影响电力系统投资能力。经过2016-2018年几年较快大增长后,2019年上半年,全国电力消费增速开始下行,前5月用电量增速降低4.9%,单5月用电量增速仅为2.3%。

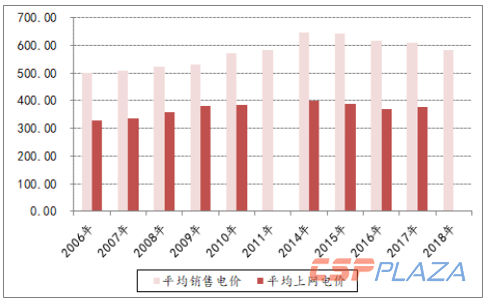

同时,2018年,全国一般工商业电价降幅超过10%,2019年中国电价体系可能继续梳理,调减部分电价附加,并可能对工商业电价再降低10%,对电网、电力系统的投资能力带来较大的负面影响。

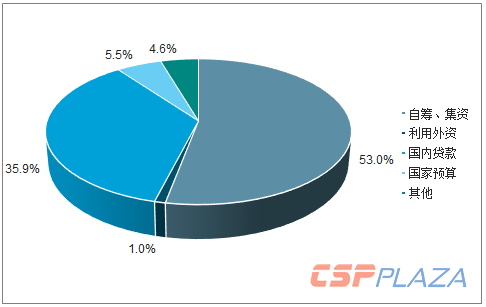

图:“十二五”中国电力行业投资资金来源结构

图:2004-2019.3电力消费个月累计同比增速(%)

图:2006-2018年全国平均电价情况(元/kkWh)

二、国内市场

国内投资可能侧重软件、用户侧。装备为需求服务,考虑到目前负荷、用电量增量有限,同时存量资产利用率不是太高,常规电力设备投资的高峰已过,行业的机会可能在结构性变化上。

过去电网投资主要以基础硬件与配套为主,投入强度大,未来在软件领域加大投入的产出比应该会高一些;同时,骨干网总体已经比较坚强,未来在贴近用户侧的领域加大投入与服务,投入产出比也相对较高(如上一轮的智能电表建设),也有利于电网公司开辟新业务,拓展业务面。

同业整合是缓慢而不可避免的趋势。中国电力系统已经进入成熟期,而大部分装备企业本质是应用类的业务,比较难直接复制到其余行业与领域,简单依靠国内市场很难再创辉煌。尽管2014年之后,大部分装备公司的资产扩张已经停滞,除壁垒较高的特高压以及软件相关业务外,大部分传统装备企业经营情况都没有太有效的增长,但是各环节的参与者并没有有效出清,长期来看,行业的同业整合是不可避免的。

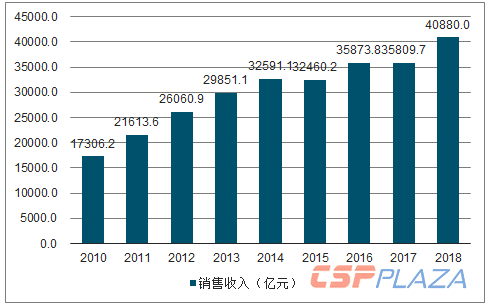

图:2010-2018年输配电设备行业销售收入趋势

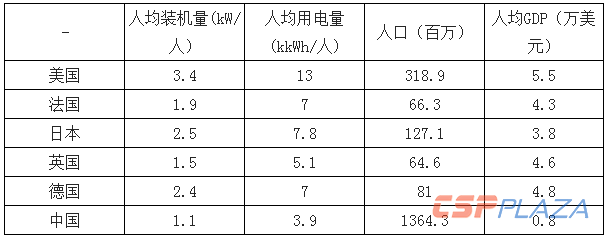

亚非拉等发展中国家的装备需求较大,国内企业具有比较优势。与发达国家相比,包括我国在内的很多亚非拉地区的发展中国家人家装机、人均用电量都处于较低水平,尤其东南亚、南亚各国,这一区域人口接近20亿,除新加坡、文莱外,人均用电量基本都在2kkwh/人以下,电力行业从投资建设到消费的各幻觉都有较大的潜力。

我国电力体系长期以来形成了系统化的分工,保护、自动化、电网控制等产品及服务水平已经处于比较领先的地位,企业已经具有较强的总包实力,与国际巨头相比,系统定制化能力以及性价比更优,装备产能具有输出实力。

图:主要国家人均装机、用电量情况