前言

7月16日全国碳排放权交易市场正式开市至今,已经完成了整一个月的交易。最初的喧嚣归于平淡,尤其是看完首月交易数据后,大多数人对于碳市场当前的作用会有更冷静的认识。本篇将从专业视角进行解读,探寻碳市场首月表现的基本逻辑,并对存在的问题和未来发展进行分析。

1、透视全国碳市场首月数据

截至当前,全国碳市场配额累计成交量651.88万吨,成交额32927.45万元,平均价格约50.5元/吨,每天平均交易量约22.5万吨;其中,挂牌交易总量533.9万吨,大宗交易118万吨。但主要交易量发生在碳市场开市第一天,可能众多企业受“抢彩头”的驱使,首日交易量达到410万吨,占到当前总额的63%左右。首月行情具体如下(本文碳交易数据来自“全国碳交易”公众号):

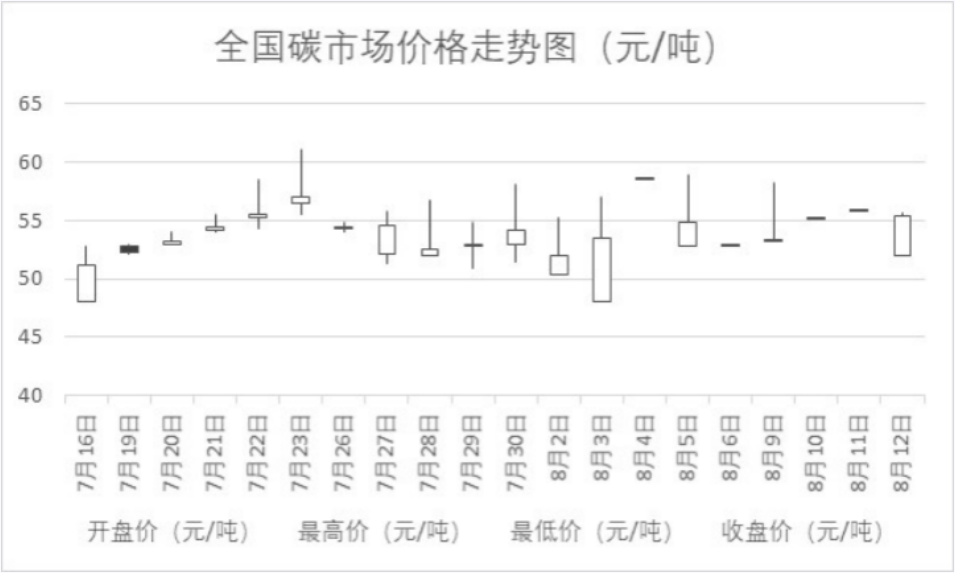

图1全国碳交易市场首月价格K线图

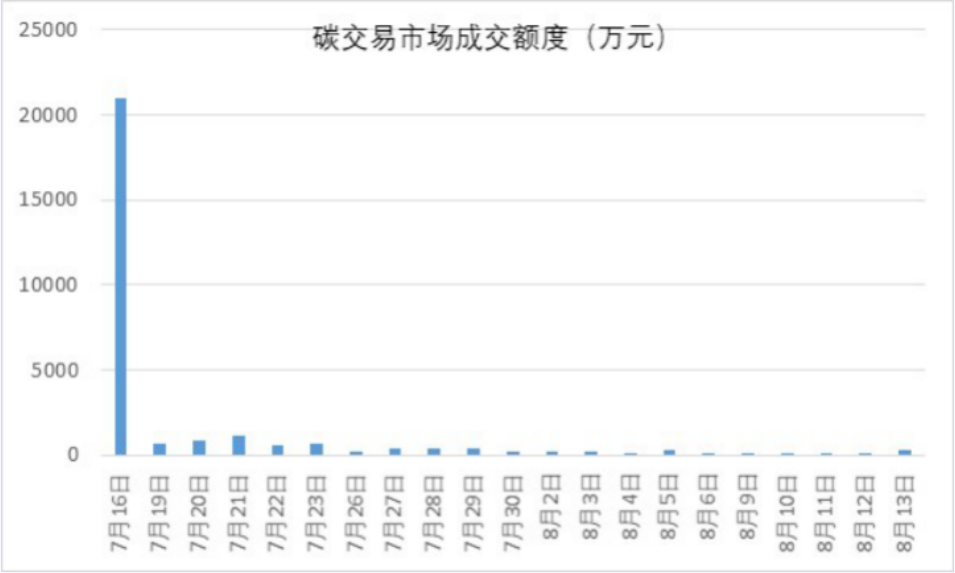

图2全国碳交易市场首月挂牌交易成交额数据

从图2可以看出,除7月16日交易首日外,同时不考虑其中3天出现的大宗交易数据(7月21日10万吨,7月28日80万吨,8月9日27.98万吨),每日挂牌交易呈现出非常低的成交量。

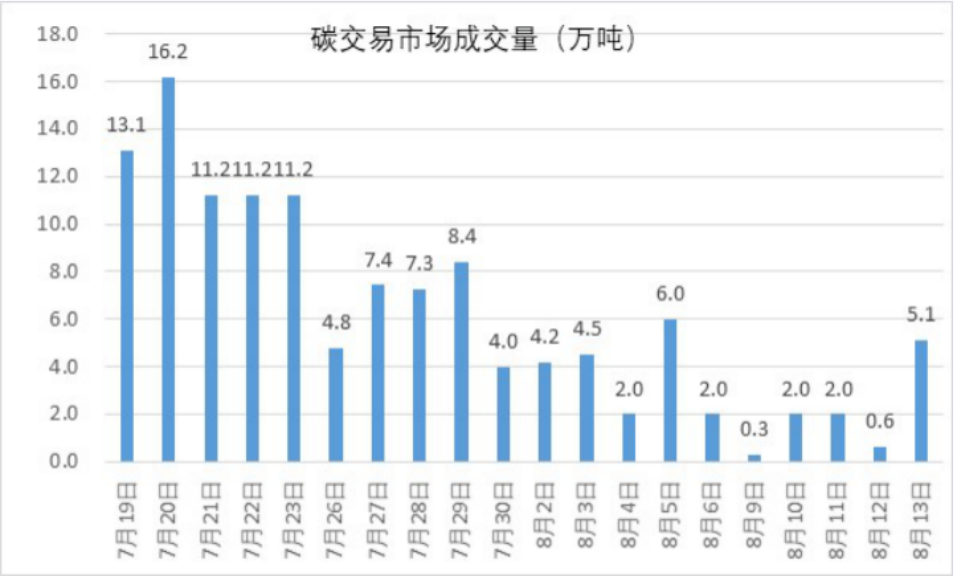

为了更加准确的显示,去除首日交易量后数据如图3。可以看出,日交易量最高16.2万吨,最低至0.3万吨(当日另有大额27.98万吨),数值波动较大,但整体呈现出严重的缩量态势。图4显示了每周的交易量总额,挂牌交易量已从第一周的60万吨左右降低至10万吨,每周交易量缩水严重,碳市场快速丧失了流动性。

图3去除首日后各交易日交易量数据

图4单周交易量数据

去除首日数据,日平均交易量约6.2万吨(含大宗交易),如果未来交易量维持该水平,则年度交易总量仅1500万吨左右,全年配额换手率仅千分之三;全年成交量只能寄希望于履约季到来的快速放量,但从当前趋势看,乐观估计全年成交量也仅为2%-5%。

由于交易量极低以及交易笔数稀缺,图1显示出来的价格数据具有非常明显的“随机性”,其中明显异常的有以下几点:一是8月4、6、10、11日4个交易日成交量均为2万吨,而当天K线图为一字型,很有可能当天仅一笔交易,特别是8月4日在一笔交易且量较小的情况下,价格上升了9.8%,是所有交易日中的最大涨幅,如果当日交易数据真实,只能解释为配额企业“惜售”现象明显;二是与之矛盾的,7月28日有一笔80万的大额交易,成交价格比挂牌价格低20%以上,表明存在一些企业有较强的变现意愿,“惜售”现象并不是真实情况;三是交易日内价格波动范围两级分化,一方面在流动性缺失的情况下,竟然有一半的交易日价格波动超过8%,最大达到17%(当日成交量仅4.5万吨),另一方面其他大部分交易日价格波动低于3%,4个交易日为单一价成交。

2、原因及问题分析

(一)流动性不足原因分析

碳交易市场是人为设定的市场,其本质相对其他商品市场更加抽象,理论上来说,碳资产的价值是社会减排的平均成本,但碳市场价格主要由碳资产(主要是碳配额)供给与需求(社会实际排放)确定,在总量-交易(cap and trade)机制下,碳配额由主管部门进行总量控制,所以碳市场实质上是一个比较纯粹的用于调节总排放的机制设计。

当前碳市场流动性缺失是配额供给宽松和政策预期之间均衡的结果。当前针对发电企业的配额分配原则为:配额实行全部免费分配,并采用基准法核算控排企业机组的配额量,即机组获得的配额量为实际供电、供热量乘以供电、供热碳排放基准值。所以影响企业配额盈缺的是碳排放基准值,根据国家发布的数据,如果各电厂均实测其燃料排放因子,大部分电厂的排放强度将低于基准值,发电行业的配额分配相对宽松,而配额缺口主要来自那些未做燃料实测而按较低额度发放配额的电厂。整体上,全国发电企业配额盈余较大。

同时,考虑当前机构、个人用户尚无渠道进入碳交易,全国碳市场交易主体为控排企业,持有的配额将主要以履约为目的,在配额整体宽松,且配额免费获得的情况下,价格必然维持在低位。但是,富余配额可以计入下一年度,由于各方面宣传碳价上涨预期,企业倾向“储存”富余配额;客观上国家也不希望碳配额价格太低,所以各方面原因限制了配额富余的企业在市场上抛售致使价格进一步降低,这就产生了碳价维持一定水平但极度缺乏流动性,即“有价无市”的结果。

(二)冷静评估碳市场的当前作用

尽管碳市场热度仍在继续,但市场流动性的丧失将极大削弱其效果和公信力。虽然碳市场的目的不是交易,但一定的流动性是碳市场促进限排减排的基础之一。因为只有具有一定的流动性,才能反映出碳排放的真实成本信号;只有具有一定的流动性,才能通过碳资产的有效便捷变现,促进减碳价值和排碳成本的传导,促进能源和产业结构的转型。

具体来说,一是流动性不足将影响企业开展碳减排项目,特别对于CCER资产开发与交易造成不利影响,如果全年碳市场换手率低于允许的CCER抵消折扣,意味着CCER不能全部进入碳市场,其价格将受到严重抑制,而CCER市场是更多主体参与碳市场的入口,进而将影响相关行业的发展。二是流动性差将影响碳资产在金融市场的估值,碳资产将不能视作优良的有价资产,丧失了抵押、跨周期融资等功能,从而从更广范围内影响碳金融的发展。三是碳市场向电力市场等能源市场传递价格信号的作用削弱,碳市场没有流动性将难以向电力市场传递煤电的排放成本,无法促进整体电价水平根据碳价发生变化,也无法传导新能源等绿电的绿色价值进而产生电力市场溢价,碳市场促进能源电力低碳转型的作用将严重不足。

3、展望与建议

上述分析来看,全国碳市场当前表现不如人意,但我们仍热切期盼其快点进入正轨,真正发挥限碳降碳的机制作用,提出以下几点看法:

(一)辩证看待碳市场的阶段性发展规律

客观来看经济发展和减碳是鱼与熊掌不可兼得,碳达峰之前是我国经济发展的重要窗口期,当前国家通过不断降低能源电力成本为企业减负的大环境下,预计向企业侧疏导碳价的空间也有限,决定了我国的碳市场只能处于初级阶段,在一个较长时间内主要作用仍以市场机制的完善为主。但为了对国际、国内展示减碳决心,保持在碳中和外交中的话语权,需要通过一些政策安排和调控手段保证碳价不太低,这就必然造成流动性的问题。

我们期盼碳市场逐步发挥其应有的作用,但这需要一定的历史条件。从本质上来说,碳市场是对碳减排效果偏差的一种修正机制,在减碳技术飞速发展的中国,在国民经济仍需强劲增长的今天,让子弹多飞一会似乎更有利。如果随着时间的推移,我国经济结构调整和低碳技术进展缓慢,实际排放高于预期,国家必将以强有力的手段祭出碳市场的大旗。基于此认识,迷信碳市场的作用或彻底否定都不是好的心态。

(二)碳市场作用的充分发挥需要建立碳配额管理的工具包

欧洲碳市场取得的主要经验,是在碳配额方面实行了总量递减、拍卖机制、市场稳定储备机制(MSR)三大政策,有效平衡了碳交易市场供给。同样,我国碳市场要发挥作用,收紧配额供给总量以及提升配额供给成本是保证价格稳定和提升流动性的基础。一是配额逐年收紧能够体现碳资产的稀缺性,促进企业采取减碳手段;也能体现企业在减碳成本方面的差异性,从而造成较强的供需关系。二是有偿发放配额(如拍卖机制)能够实现稳定碳价和调整供给作用。企业在竞拍配额的时候,实际上在配额的一级市场上对配额进行了定价,通过供需平衡一方面对配额有一个价格发现机制,一方面使配额供给受到限制。在碳交易市场(二级市场)中,拍卖价格作为一个指引价格,促使配额交易价格将围绕拍卖价格变化,产生了价格的稳定器作用。三是国家储备机制发挥宏观调控作用,国家通过在配额过剩时买入配额形成储备,在配额稀缺时放出配额,从而保障碳交易市场平稳有效运行。

(三)参与主体与交易品种的逐步扩容

碳市场活跃度的提升需要更多的主体和品种,一是允许碳资产公司、金融机构、个人投资者有序进入碳市场,有利于市场资金规模的扩大和市场活跃度的提升,长期流动性得到外来支撑。二是八大行业有序纳入,配额总量有望扩容至80-90亿吨/年,纳入企业将达到7-8千家。控排企业的增多,以及碳约束加强,节能减排意识和碳资产管理意识普遍增强,碳资产将不再仅用于履约,需求差异将指数增加,通过金融创新盘活存量碳资产的需求更加旺盛。三是逐步探索引入期货、期权、远期、互换等衍生品,形成更有效的价格发现工具和风险对冲手段。四是CCER资产尽快进入碳市场,但需要合理限定其范围避免供给过剩,企业履约手段更加完善,碳市场向新能源、综合能源服务等产业传导价格的机制更加完善。

- 生态环境部:将确定纳入全国碳市场的发电行业重点排放单位名单

- 2019年中国全国碳市场有哪些进展?

- 电力行业仍是十四五碳市场“主角”

- 《2020年中国碳价调查报告》:全国碳市场预计五年内趋于成熟

- 全国碳市场建设与配额制、绿证交易制度的衔接

- 发电企业碳管理策略及碳市场完善要点

- 全国人大代表曹仁贤:建议收紧碳排放权配额,尽快完善碳市场

- 生态环境部:全国碳市场建设进入关键阶段

- 生态环境部:全国碳市场拟于6月底启动

- 全国碳市场交易市场6月25日开启

- 人大教授许勤华:中国碳排放交易价格有较大的增长空间,可分行业、分阶段采用碳市场相关政策

- 全国统一的碳市场不等于统一碳价

- 中国碳市场全球第一!碳交易的目标和好处,如何实现?

- 中国焦点面对面:全球最大碳市场诞生中国能再做国际“卖碳翁”吗?

- 中国工程院院士金涌:“传统高碳发展路线必须遏制”

- 数据真实准确是全国碳市场建设的重中之重

- 国外新能源参与电力市场创新机制的启示

- 中国碳市场有望成为全球碳价格基准

- 两部委复函国网:优先鼓励用户与新能源发电企业直接交易

- 国家发改委、能源局:建立全国统一电力市场,2030年新能源参与交易!

- 深度观察 | 跨省跨区电力交易是时候放开了?

- 张希良:中国碳市场迈向国际的机遇与挑战